Нью-Йоркская фондовая биржа (NYSE) официально объявила о разработке передовой платформы, предназначенной для торговли на цепочке и расчетов по токенизированным ценным бумагам.

Проект, возглавляемый материнской компанией Intercontinental Exchange (ICE), призван пересмотреть основы глобального финансового рынка, представив торговую площадку на базе блокчейн-инфраструктуры, для которой в ближайшее время будут получены необходимые разрешения регулирующих органов.

Конвергенция между Pillar и Blockchain

Система призвана преодолеть временные ограничения традиционного рынка, поддерживая транзакции в режиме 24/7. Новая архитектура сочетает в себе надежность механизма согласования Pillar Нью-Йоркской фондовой биржи и посттрейдинговые системы на основе блокчейна.

Эта гибридная конфигурация позволит не только мгновенно проводить расчеты по сделкам, но и обрабатывать дробные ордера, основанные на долларовых суммах, при поддержке финансирования в стаблкоине.

ICE уточнила, что платформа будет иметь возможность взаимодействия с несколькими блокчейнами для расчетов и хранения, хотя конкретные сети, которые будут приняты, пока не раскрываются. Первоначальный объем операций будет охватывать акции и ETF, котирующиеся в США.

Токенизированные акции будут взаимозаменяемы с традиционно выпускаемыми ценными бумагами или могут быть выпущены непосредственно в виде собственных цифровых активов, что обеспечит держателям сохранение дивидендов и прав управления.

Критический узел: ликвидность и непрерывное финансирование

Глубокий смысл этого объявления кроется не столько в технологической "обертке" токена, сколько в решении совместить непрерывную торговлю с немедленным расчетом.

После того как 28 мая 2024 года рынки США перейдут на цикл T+1, отрасль уже столкнулась с серьезными операционными проблемами. Предложенная ICE модель переносит ограничение с простого согласования ордеров на мобильность обеспечения: чтобы торговать в режиме "мгновенных" расчетов, участникам необходимо будет заранее размещать ликвидность, кредитные линии или активы на цепи в любое время, даже вне традиционных банковских часов.

Для решения этой проблемы ICE работает с такими банковскими гигантами, как BNY и Citi, над поддержкой токенизированных депозитов в их клиринговых центрах. Цель состоит в том, чтобы дать участникам возможность оперативно управлять маржой и обязательствами по финансированию в разных юрисдикциях и часовых поясах.

На пути к цифровому институциональному рынку

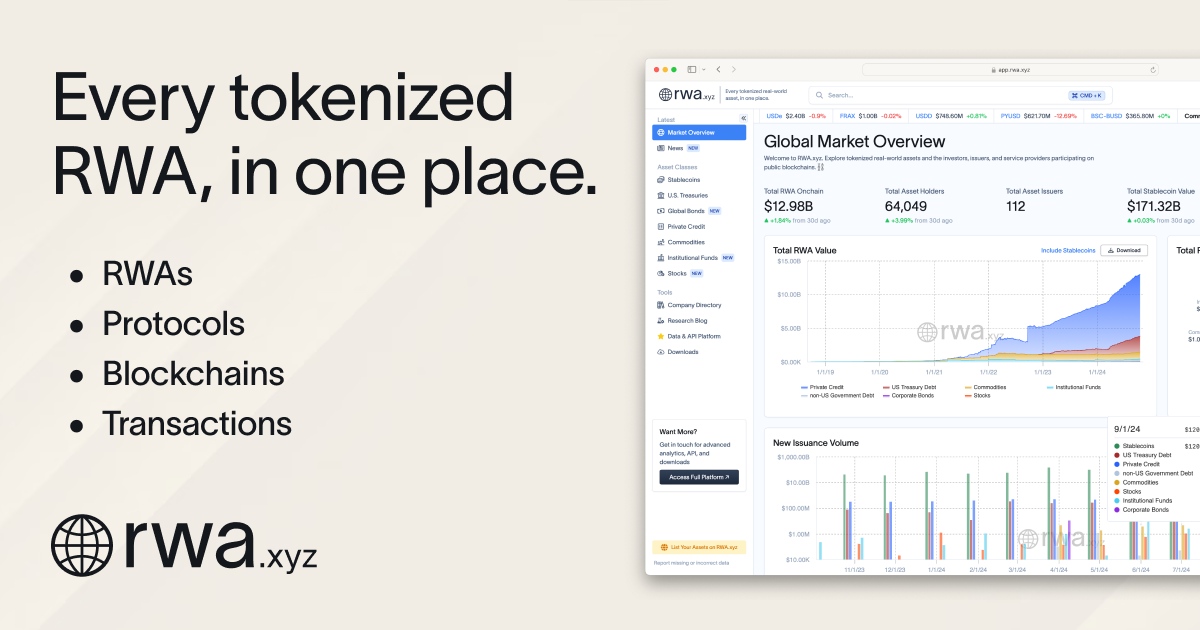

Эта стратегия соответствует концепции DTCC, которая описывает мобильность обеспечения как "убийственное приложение" для институционального использования блокчейна. О масштабируемости этой тенденции свидетельствуют токенизированные казначейские облигации США: по данным RWA.xyz, общая стоимость этих активов достигла 9,33 млрд долларов США (по состоянию на 21 января 2026 года).

Конвергенция традиционных финансов (TradFi) и цифровой инфраструктуры может оказать непосредственное влияние и на криптовалютный рынок. Интеграция спотовых ETF на биткоин уже создала прочный мост: данные Farside данные показывают впечатляющие ежедневные чистые притоки в начале января 2026 года, с пиком +$840,6 млн 14 января.

Макроэкономический прогноз

Успех этой трансформации будет также зависеть от макросреды. Прогнозы ОЭСР указывают на то, что ставка по федеральным фондам останется стабильной до 2025 года, а затем снизится до 3,25-3,5% к концу 2026 года. В сценарии снижения ставки эффективность залога становится приоритетом для учреждений, стремящихся оптимизировать буферы ликвидности.

Несмотря на то, что ICE еще не представила окончательную дорожную карту, будущее Уолл-стрит, похоже, уже нарисовано: экосистема, в которой исчезнет граница между "рыночным временем" и "крипто-временем", нормализуя использование активов на цепи для управления институциональным капиталом.

Как и в случае с криптовалютами, в будущем Уолл-стрит может стать частью экосистемы.